Zeit für dich

Wir haben ein offenes Ohr für deine Fragen und stehen dir in einem persönlichen Gespräch Rede und Antwort.

Termin vereinbaren

Jetzt

ist der

Moment, etwas für

deine Geldanlage

zu tun

eigentlich der richtige Moment, um als Anleger einzusteigen?

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Ich bin doch jung und habe noch so viel Zeit

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Ihr klingt schon wie meine Eltern!

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Jetzt reinschauen

Jetzt reinschauen und aufschlauen!

Bereit, in die Finanzwelt zu starten?

Jetzt vom Starter zum Durchstarter

Geld anlegen ist einfacher, als du denkst: mit diesen Tipps

-

Leg einfach los

Du brauchst nicht viel Geld, denn jeder Vermögensaufbau fängt klein an. Wichtig ist, dass du loslegst. Auch mit kleinen Summen.

-

Hab keine Angst

Klar, an den Börsen kann es auch mal runtergehen. Aber langfristig erholen sich die Märkte meist wieder. Es besteht jedoch immer das Risiko, Verluste zu machen.

-

Bleib flexibel

Investiere in das, was für dich wichtig ist. Lege so an, dass dein Geld jederzeit ausgezahlt werden kann.

-

Bleib dir treu

Hin und her macht Taschen leer. Deswegen: Lass dich nicht verunsichern und bleib bei deiner Strategie.

Jetzt ausrechnen, ob sich dein Sparplan rechnet

Es werden innerhalb von 5 Jahren 1.500 Euro eingezahlt.

Bei einer Wertentwicklung von jährlich werden daraus 1.500 Euro.1

Anlagebetrag:

mtl. / einmaligAnlagedauer:

Renditechancen:

niedrigRendite

hoch

Es werden innerhalb von 5 Jahren 1.500 Euro eingezahlt.

Bei einer Wertentwicklung von jährlich werden daraus 1.500 Euro.1

1 Es handelt sich um eine modellhafte Berechnung auf Grundlage der von dir gemachten Angaben, insbesondere zur Wertentwicklung der Anlage. Die Berechnung erfolgt auf Basis der Tagesperformance. Startdatum der Geldanlage ist der Tag, an dem du den Rechner nutzt. Bitte beachte, dass sich die von dir gewählte Rendite aufgrund von Spesen, Steuern und Gebühren verringern kann. Bei einer Anlage in einen konkreten Fonds können die tatsächlichen Ergebnisse höher oder niedriger ausfallen und sind maßgeblich von der künftigen Entwicklung des Fonds abhängig. Die Ergebnisse stellen keine Empfehlung dar und können eine professionelle Beratung nicht ersetzen. Es wurde keine Prüfung der persönlichen Umstände vorgenommen. Lass dich von deinem Bankberater beraten.

Erläuterungen zum Sparplan-Rechner

-

Mit einem Fondssparplan bist du flexibel: Egal, ob du Schritt für Schritt eine finanzielle Rücklage aufbauen, ein konkretes finanzielles Ziel erreichen oder auf ein gewünschtes finanzielles Polster hin sparen möchtest. Unser Sparplanrechner hilft dir, deinem persönlichen Sparziel ein Stückchen näher zu kommen, und zeigt dir, wie sich dein Geld im Laufe der Zeit entwickeln könnte.

Es handelt sich um eine modellhafte Berechnung auf Grundlage der von dir gemachten Angaben. Du kannst nachvollziehen, wie sich die Summe deiner Anlage je nach Wertentwicklung verhält. Startdatum der Geldanlage ist der Tag, an dem du den Rechner nutzt und reicht so lange wie deine angegebene Anspardauer oder bis du dein gewünschtes finanzielles Polster erreicht hast. Bitte beachte, dass sich die von dir gewählte Rendite aufgrund von Steuern und Gebühren verringern kann. Bei einer Anlage in einen konkreten Fonds können die tatsächlichen Ergebnisse höher oder niedriger ausfallen und sind maßgeblich von der künftigen Entwicklung des jeweiligen Fonds abhängig. Die Ergebnisse stellen keine Empfehlung dar und können eine professionelle Beratung nicht ersetzen. Es wurde keine Prüfung der persönlichen Umstände vorgenommen. Lass dich daher am besten von deinem Bankberater beraten.

-

Rendite ist der prozentuale Ertrag, den ein angelegtes Kapital in einem bestimmten Zeitraum bringt. Sie zeigt an, wie hoch der Gewinn im Verhältnis zum eingesetzten Kapital ist. Die Rendite wird als prozentuales Verhältnis des erzielten Gewinns zum investierten Kapital berechnet. Beispiel: Legst du zu Beginn 100,– Euro an und nach einem Jahr steht dein Depot bei 103,– Euro, hast du 3 Prozent Rendite. Es gibt verschiedene Arten von Renditen wie zum Beispiel die Gesamtrendite (berechnet aus Dividenden und Kursgewinnen), die Zinsrendite (aus Kapitalanlagen wie Sparbüchern oder Anleihen) oder die Dividendenrendite (aus Dividendenzahlungen von Aktien). Renditen können von Jahr zu Jahr oder Quartal zu Quartal variieren und sind beispielsweise von der Entwicklung des Marktes, der Zinsentwicklung oder der allgemeinen wirtschaftlichen Lage abhängig.

-

Als "Renditechance" beschreibt man die Möglichkeit, dass deine Anlage eine hohe Rendite erzielen kann. Renditechancen zeigen an, welche finanziellen Erträge ein Anlageinstrument in der Zukunft potenziell erwirtschaften kann. Dabei gibt es grundsätzlich immer das Risiko, dass die Renditeerwartungen nicht erfüllt werden könnten oder dass das investierte Kapital im schlechtesten Fall sogar verloren geht. Je höher die Renditechancen, desto höher ist in der Regel das Risiko und umgekehrt.

-

Eine Prognose kann beim Sparplanrechner auf den von dir eingegebenen Daten wie dem gewünschten Endbetrag, der Anspardauer, der erwarteten Rendite und der turnusmäßigen Sparrate und/oder dem Betrag einer einmaligen Einzahlung basieren. Der Sparplanrechner verwendet historische Daten zur Berechnung der erwarteten Rendite und berücksichtigt auch mögliche Schwankungen der Finanzmärkte. Die Prognose dient als Schätzung und kann aufgrund von Marktveränderungen und anderen Faktoren variieren. Daher solltest du sie nur als beispielhafte Rechnung und nicht als Indikator für die zukünftige Entwicklungen betrachten.

-

Der Wert der Prognose aus dem Sparplanrechner gibt an, wie hoch das Vermögen am Ende der Sparzeit voraussichtlich sein kann, wenn du regelmäßig einen bestimmten Betrag sparst und eine bestimmte Rendite erzielst. Die Prognose ist jedoch nur eine Schätzung und beruht auf historischen Daten und Annahmen über zukünftige Entwicklungen. Es können unvorhergesehene Ereignisse eintreten, die die Rendite und den Wert des Vermögens deutlich beeinflussen können. Du solltest die Prognose daher nur als Orientierungshilfe betrachten und nicht als Indikator oder verbindliche Aussage über den tatsächlichen Wert des Vermögens am Ende der Sparzeit.

-

Eine Sparrate ist ein regelmäßiger Betrag, der in bestimmten Zeitintervallen, in der Regel jeden Monat, in eine Geldanlage investiert wird. Du kannst zum Beispiel einen Investmentfonds, eine Lebensversicherung oder eine Rentenversicherung mit einer monatlichen Sparrate besparen. Durch die regelmäßigen Einzahlungen wird Kapital aufgebaut, das du für verschiedene Zwecke nutzen kannst, zum Beispiel als Altersvorsorge, für den Vermögensaufbau oder für größere Anschaffungen. So kommst du Stück für Stück deinem individuellen Ziel näher. Die Höhe der monatlichen Sparrate kann von verschiedenen Faktoren abhängen, wie deinem Anlageziel, deinem verfügbaren Einkommen und deiner Risikobereitschaft.

-

Ein Einmalbetrag ist ein Betrag, der einmalig in eine Anlageform investiert wird. Im Gegensatz zur monatlichen Sparrate, bei der du regelmäßig (in der Regel) kleinere Beträge in die Anlage investierst, legst du beim Einmalbetrag einen (großen) Betrag auf einmal an. Ein Einmalbetrag kann zum Beispiel aus einer Erbschaft, einem Verkaufserlös oder einem Bonus stammen. Ein Vorteil des Einmalbetrags ist, dass er das Anlagekapital sofort erhöht, was vor allem hilfreich ist, wenn die Rendite der Anlageform hoch ist. Ein Nachteil ist jedoch, dass du mit dem Einmalbetrag auf ein Pferdchen setzt und die Rendite nicht deinen Erwartungen entsprechend ausfallen könnte. Auch ein Gesamtverlust des Betrages ist möglich. Daher solltest du dich vor einer einmaligen Investition über die betreffende Anlage gründlich informieren und sie prüfen, um dem Risiko eines Verlustes begegnen zu können. Manchmal ist auch die Streuung des Kapitals und die Anlage eines Sparplans die bessere Option. Bei der Analyse und Entscheidung hilft dir gern dein Bankberater.

-

Nein, es gibt in der Regel keine Mindestanlagedauer für bestimmte Anlageformen, wie zum Beispiel bei einem Sparplan in Investmentfonds. Meistens gibt es jedoch eine empfohlene Haltedauer für Anlageprodukte. Diese kann je nach Anlageform und Anbieter unterschiedlich sein und beträgt oft mehrere Jahre. Dies dient dazu, um die und anderen Anlegern aufzuzeigen, dass es sich bei einer Anlage in Fonds meist nicht lohnt, nur kurzfristig investiert zu sein. Eine Anlage in Investmentfonds lohnt sich vor allem nach mehreren Jahren, insbesondere um kurzfristige Marktschwankungen zu kompensieren. Daher ist es wichtig, dass du vor Abschluss einer Anlageform die empfohlene Haltedauer mit deinem eigenen Anlagehorizont abgleichst.

-

Die Kosten deiner Anlage bei Union Investment können je nach gewähltem Produkt und Anlagestrategie unterschiedlich sein. Zu den möglichen Kosten können zählen:

- Ausgabeaufschlag: Einige Fonds haben einen Ausgabeaufschlag, der einmalig beim Kauf des Fondsanteils fällig wird

- Verwaltungskosten: Fonds erheben jährlich eine Verwaltungsgebühr für die Managementkosten des Fonds oder Produktes

- Transaktionskosten: Kosten für die Abwicklung von Kauf- oder Verkaufstransaktionen innerhalb des Fonds oder Produktes

- Depotgebühren: Wenn du deine Anlage über ein Depot hältst, fallen in der Regel Depotgebühren für die Verwahrung und Verwaltung deiner Anlagen an

Es empfiehlt sich, vor Abschluss einer Anlage grundsätzlich zu prüfen, ob die Kosten im Verhältnis zur erwarteten Rendite stehen.

-

Mit einem Mindestanlagebetrag von 25,– Euro wollen wir allen Anlegern – auch denen mit nicht so großem finanziellen Spielraum – die Möglichkeit geben, in einen Fonds sparen zu können. Auch mit einem monatlichen Sparplan von 25,– Euro kann man sich ein finanzielles Polster aufbauen.

Fondssparen – hört sich spießig an.

Ist aber absolut zeitgemäß

Entdecke zukunftsweisende Fonds, die von unseren Profis gemanagt werden.

Ein Sparplan kann ein wirkungsvolles Instrument sein. Schon, wenn du regelmäßig einen kleinen Betrag einzahlst, kann sich das langfristig für dich auszahlen.

Professionell Auswahl an zeitgemäßen Fonds, die von Experten unseres Partners Union Investment verwaltet werden

Bequem Regel alles online. Und wenn du willst, hilft dir dein Bankberater

Flexibel Jederzeit Geld aus- oder einzahlen

Wie bei allem im Leben können die Dinge auch mal nicht so laufen und es besteht das Risiko, Verluste zu machen. Mehr Infos dazu findest du hier.

Jetzt schon auf die Rente freuen – dank Altersvorsorge

Nur wer heute schon fürs Alter vorsorgt, wird sich im Rentenalter über seine finanzielle Freiheit freuen können. Denn die staatliche Rente ist nicht mal halb so hoch wie das Gehalt2. Wer am besten heute noch mit der Altersvorsorge startet, kann seine Versorgungslücke ausgleichen!

Deine Übersicht zur Altersvorsorge

-

Gesetzliche Rentenversicherung

Die gesetzliche Rente fällt viel geringer als dein jetziges Gehalt aus2. Weißt du schon, wie du dich am besten absicherst?

-

Private Altersvorsorge

Die private Altersvorsorge kann dir helfen, wenn du auch im Alter entspannt leben möchtest – z. B. Riester mit Geldgeschenken vom Staat.

-

Geförderte Vermögensbildung

Mit vermögenswirksamen Leistungen kann dein Arbeitgeber dich beim Vermögensaufbau unterstützen. Außerdem leistet der Staat eine jährliche Zulage.3

2 Bis 2025 beträgt das Rentenniveau 48 %. Das bedeutet, dass die Rente 48 % des durchschnittlichen Einkommens nach 45 Jahren Beitragszahlung abdeckt. Schon für 2030 wird ein Rentenniveau von nur noch 43 % prognostiziert. Quelle: https://www.deutsche-rentenversicherung.de/DRV/DE/Rente/Allgemeine-Informationen/Wissenswertes-zur-Rente/FAQs/Rente/Rentenniveau/Rentenniveau_Liste.html#

3 Für die Arbeitnehmersparzulage darf dein jährliches zu versteuerndes Einkommen nicht über 40.000,– Euro liegen. Bei Verheirateten liegt die gemeinsame Obergrenze bei 80.000,– Euro. Quelle: finanztip.de/vermoegenswirksame-leistungen/arbeitnehmersparzulage

Jetzt deine

Rentenlücke checken

Mach Sparen zur Chefsache – mit vermögenswirksamen Leistungen

Mit vermögenswirksamen Leistungen (VL) schaffst du dir ein finanzielles Polster. Häufig übernimmt der Chef die Sparraten – einfach nachfragen!

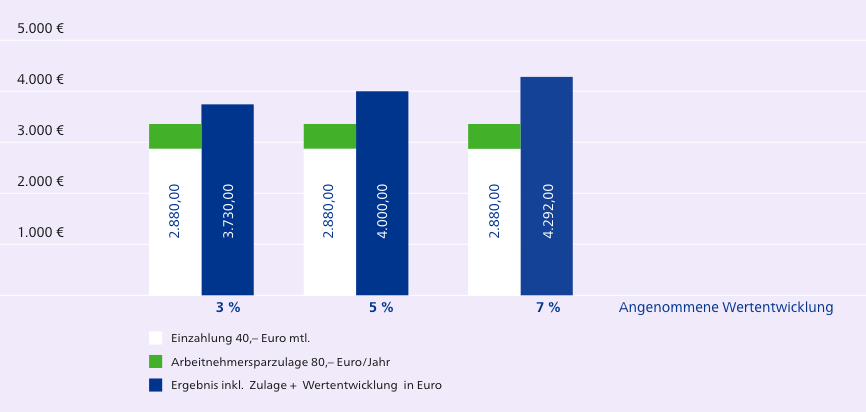

Mit einem Aktienfonds-Sparplan kannst du dir die Arbeitnehmersparzulage sichern und deinen Sparbeitrag ordentlich aufstocken! Diese staatliche Förderung ist speziell für Arbeitnehmer gedacht und hilft dir, dein Vermögen aufzubauen. Du kannst monatlich 40,– Euro vom Arbeitgeber erhalten. Falls dein Arbeitgeber das nicht anbietet, kannst du diesen Betrag auch selbst einzahlen.

Denn aufgepasst: Nicht jeder Arbeitnehmer erhält VL (vermögenswirksame Leistungen) und es gibt Einkommensgrenzen. Diese liegen bei einem Jahreseinkommen von maximal 40.000,– Euro für Singles und 80.000,– Euro für Paare.

Wenn du die Bedingungen erfüllst, kannst du eine Förderung von 20 Prozent auf deinen Sparbetrag erhalten – das sind bis zu 80,– Euro im Jahr! Dafür musst du allerdings mindestens 400,– Euro jährlich in einen förderfähigen Aktienfonds investieren. Wichtig: Der Fonds muss mindestens 60 Prozent in Aktien angelegt haben.

Klingt gut? Jetzt Beratungstermin vereinbaren!

VL lohnen sich – Berechnungsbeispiele

Einzahlungsdauer 6 Jahre + 1 Jahr Sperrfrist

Quelle: Union Investment, eigene Berechnungen. Ergebnisse wurden auf ganze Eurobeträge gerundet.

Berechnungsgrundlage: Einzahlungsdauer sechs Jahre 40,– Euro monatlich, Sperrfrist ein Jahr, Arbeitnehmersparzulage 80,– Euro pro Jahr.

Beachten Sie, dass die tatsächlichen Ergebnisse höher oder niedriger ausfallen können, wenn die Anlage in Investmentfonds erfolgt.

Wie bei allem im Leben können die Dinge auch mal nicht so laufen und es besteht das Risiko, Verluste zu machen. Mehr Infos dazu findest du hier.

Jetzt ganz kurz:

VL auf einen Blick

Mehr Infos im Termin

- Vermögenswirksame Leistungen (VL) sind freiwillige Extrazahlungen vom Chef zusätzlich zum Gehalt oder, falls der Chef nicht zahlen möchte: eigene Zahlungen aus dem Nettogehalt

- Mit VL kannst du ein kleines Vermögen ansparen

- Der Staat fördert vermögenswirksame Leistungen mit der Arbeitnehmersparzulage

- Für VL-Fondssparpläne gibt es eine Zulage von bis zu 20 Prozent

Hol alles aus der Rente raus – mit Riester

Mehr Rente, weniger Risiko – mit Riester sparst du sicher bis zur Rente und der Staat schenkt dir dafür Geld.

Du zahlst selbst in deinen Riester-Vertrag ein und kannst deine Beiträge jederzeit an deine jeweilige Lebenssituation anpassen. Der Staat unterstützt dich mit einer jährlichen Grundzulage, abhängig von der Höhe deiner Einzahlungen, von bis zu 175,– Euro und einem einmaligen Berufseinsteigerbonus in Höhe von 200,– Euro, wenn du bei Vertragsabschluss unter 25 Jahre alt bist. Solltest du irgendwann eine Familie gründen wollen, gibt es darüber hinaus pro Jahr eine weitere Zulage von 300,– Euro pro Kind. Die Auszahlung erfolgt als eine garantierte lebenslange monatliche Rente, du kannst aber auch einen Teil als Kapital bei Rentenbeginn entnehmen.

Check jetzt die Riester-Vorteile:

-

Geldgeschenke vom Staat4

Der Staat fördert deine Riester-Rente Jahr für Jahr mit großzügigen Zulagen

-

Chance auf Wertzuwächse dank Fonds

Dein eingezahltes Geld wird in Fonds angelegt. Es kann bis zu 100 Prozent in Aktienfonds investiert werden, um sich zu vermehren

-

100-Prozent-Garantie für Einzahlungen und Zulagen

Deine Einzahlungen und Zulagen sind zu Beginn der Rentenzahlung in voller Höhe garantiert.5 Deine Rentenauszahlung sinkt also nie unter den garantierten Wert

-

Steuervorteil

Deine Einzahlungen kannst du zusätzlich bis zur Höhe von 2.100,– Euro im Jahr als Sonderausgaben absetzen. Wie viel Steuern du sparst, hängt von deinem persönlichen Steuersatz6 ab

4 Bei Vorliegen der derzeitigen Voraussetzungen für die staatliche Förderung, die künftig Änderungen unterworfen sein können.

5 Garantiegeber: Union Investment Privatfonds GmbH.

6 Die genaue steuerliche Behandlung ist dabei von deinen persönlichen Verhältnissen und von den Änderungen steuerlicher Rahmenbedingungen abhängig.

Jetzt ganz kurz:

Riester auf einen Blick

Mehr Infos im Termin

- Riester bietet attraktive Renditechancen

- Der Staat fördert Riester mit Zulagen und Steuervorteilen

- Die Riester-Beitragshöhe bleibt flexibel

- Alle Einzahlungen und Zulagen sind garantiert

- Beachte, dass auch Riester-Produkte Marktrisiken unterliegen können

Digitale Rentenübersicht:

Dein Online-Überblick fürs Alter

Egal, ob gesetzliche, private oder betriebliche Altersvorsorge: Wie viel du schon für deine Rente angespart hast, erfährst du in der praktischen Online-Übersicht vom Bund.

Jetzt mehr wissen und besser anlegen

Smarte Anleger investieren nicht nur in Wertpapiere. Sondern auch in Wissen. Denn je mehr du weißt, umso klügere Entscheidungen kannst du treffen. Wir helfen dir auf die Sprünge.

Finanzmarktgrundlagen

Fondssparen

Persönliche Finanzen

Vorsorge

Jetzt ins Gespräch kommen

und mehr aus deinem Geld machen

Frag uns ruhig Löcher in den Bauch. Wir nehmen uns Zeit

Wir helfen dir auch am Telefon weiter:

07032 940-0